该项目正线新建桥梁57座股票配资靠谱吗,总长181.636km,路基总长36.557km,全线新设沁阳西、济源东、孟津北、汝阳东、汝州南5座车站,改建洛阳龙门站、焦作西站2座车站,预留伊川西站1座车站。既有洛阳动车存车场扩建为动车所。新建220kV牵引变电所4座,改建既有牵引变电所3座。建设联络线4处。

二、利润总额。1-10月,国有企业利润总额35371.9亿元,同比下降1.1%。

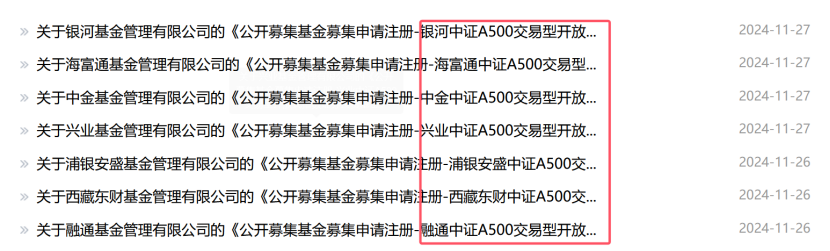

中证A500ETF再次迎来新玩家。据证监会官网信息,截至11月28日中午12点,11月26日以来有7家公募上报中证A500ETF,是全市场第三批中证A500ETF。

目前,前两批22只中证A500ETF均已成立,其中有16只产品已上市交易,22只ETF的总规模已由成立时的440亿元逼近2000亿元。包括ETF在内,截至11月28日全市场已入局中证A500指数的基金公司,达到46家。此外,上证180ETF也在近期迎来各大基金公司密集布局。上证180指数近期优化了编制规则,基金公司通过布局来补齐ETF产品线。

早在2023年本轮ETF发展刚起步时,业内就有观点认为,A股大规模宽基ETF布局基本已结束,主要ETF产品覆盖已较为全面。但近期火热的宽基ETF动态,并不支持这一观点。实际上,在ETF交投持续活跃、品种持续丰富大背景下,宽基和主题产品并不是一个“非此即彼”对立关系。在业内人士看来看,指数市场的蓬勃发展既要推动宽基ETF向更优更强迈进,同时也要打造多层次、广覆盖的指数及产品体系。随着ETF市场产品饱和度进一步提升,主要市场参与者产品布局的“硬件”相差并没那么大,基金公司的差异化可能更多体现在优质产品的数量和特色,以及服务能力的“软件”方面。

中证A500ETF新增7个新玩家

根据证监会官网信息,11月27日晚间银河基金、海富通基金、中金基金、兴业基金4家公募集体上报中证A500ETF。此外在11月26日,还有浦银安盛基金、东财基金和融通基金3家公募上报了中证A500ETF。7家基金公司中,除了中金基金外,其余6家公募均为首次上报中证A500ETF相关指数产品。这7只产品,也成为继前两批中证A500ETF后的第三批中证A500ETF。

]article_adlist-->

]article_adlist-->

根据同花顺iFinD统计,第一批中证A500ETF有10只,来自嘉实基金、招商基金等10家公募,均于9月底成立。第二批中证A500大约有12只,来自华夏基金、易方达基金、鹏华基金等基金公司,截至目前已悉数成立。截至11月28日,前两批22只中证A500ETF中已有16只上市交易,有10只产品早在10月15日就已上市。需要指出的是,22只ETF的募集规模均为20亿元左右,但在上市后持续获得资金涌入,截至目前总规模已由440亿元逼近2000亿元。

具体看,截至目前共有8只中证A500ETF净流入超过百亿元,其中国泰中证A500ETF以逾250亿元的净流入位居第一。截至11月25日,南方中证A500ETF南方规模突破150亿元,成立以来净流入规模超过百亿元。此外,净流入均超过百亿元的,还有景顺长城中证A500ETF、富国中证A500ETF、招商中证A500ETF、广发中证A500ETF等。

]article_adlist-->

]article_adlist-->

据同花顺iFinD统计,截至11月28日全市场中证A500相关的指数产品(ETF、ETF联接基金、普通指数基金、指数增强基金)数量已接近70只,总规模约为2812.43亿元,共有25家基金公司参与其中。此外,截至11月28日,还有鹏华基金、汇添富基金旗下的中证A500指数基金,以及兴证全球基金旗下的中证A500指数增强基金正在发行。等待发行的,则有招商基金、中欧基金、申万菱信基金三家公募旗下的中证A500指数增强基金。

除上述公募外,截至11月28日还有另外10多家公募在“跟进”中证A500指数基金产品,分别为农银汇理基金、中金基金、华泰保兴基金、民生加银基金、中海基金、中银基金、交银施罗德基金、富安达基金、汇安基金、泓德基金、长城基金、金信基金、苏新基金。证监会官网显示,这13家公募均已上报了中证A500相关基金。包括这10多家公募在内,截至11月28日全市场已入局中证A500指数的基金公司,已达到46家。

据wind统计,截至目前有51家基金公司旗下有ETF产品,其中有29家基金公司布局了中证A500ETF,占比超过55%。其余22家尚未布局中证A500ETF的基金公司,依然不乏实力ETF玩家,包括平安基金等公募。

宽基“换新”持续受追捧

早在2023年本轮ETF发展刚起步时,业内就有观点指出,A股大规模的宽基ETF布局基本已结束,主要ETF产品覆盖已较为全面,未来虽还会有新的标的或产品出现,但可能都是零星的、随行情变化而产生的新主题或新方向。

站在2024年底回头看,这一预判颇有远见,的确点出了本轮ETF发展的核心思路,但忽略了A股宽基指数的“推陈出新”能力。数据显示,从跟踪指数的数量来看,2023年以来的ETF发行的大头主要是行业主题品种,但跟踪这些主题的ETF普遍不多,机器人指数、石油天然气指数等对应的ETF普遍只有1或2只。相比之下,中证A500指数是2023年以来发行ETF最多的指数,截至目前已有22只ETF成立。此外,个别“老的”宽基指数在编制方法改善后,持续受到基金公司布局。

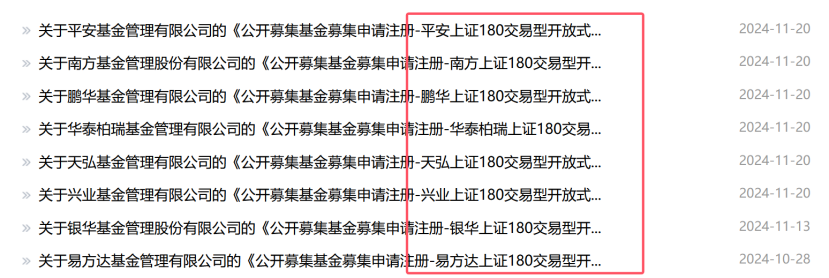

上证180指数就是一个典型案例。截至11月28日,近期以来已有易方达基金、南方基金、鹏华基金、平安基金等8家基金公司申报了上证180ETF。实际上,上证180指数发布于2002年7月,已有20多年历史。根据上海证券交易所数据,截至今年10月底,跟踪上证180指数的基金产品仅有5只,总规模约为222亿元,成立于2006年4月的华安上证180ETF,规模就占去了213亿元。万家基金旗下的上证180指数基金成立于2003年3月,但截至目前规模不足10亿元。数据显示,截至今年6月底,中央汇金投资有限责任公司位列华安上证180ETF第一大持有人,持有份额占上市总份额的比例高达90%。

]article_adlist-->

]article_adlist-->

市场分析人士对券商中国记者表示,时隔多年后上证180指数迎来基金公司密集布局,是因为该指数近期优化了编制规则,投资价值显现,基金公司通过布局来补齐ETF产品线。华安基金具体分析称,上证180指数新增ESG(环境、社会和治理)负面剔除条件,ESG筛选体现了对可持续发展的重视,使指数更加符合国际投资趋势。其次,该指数采用“流动性筛选+市值选样”方法,能够进一步提升指数市值覆盖度,增强表征性。另外,该指数新增“单个样本权重不超过10%,前五大样本权重不超过40%”,能够有效避免单个或少量股票对指数表现造成过大影响,提升指数的均衡性和稳定性。

“此次调整提升180指数科技成长行业权重,代表新质生产力发展方向。从权重分布来看,优化后的指数降低了金融、主要消费、公用事业、能源等传统行业权重占比,以信息技术、医药卫生、工业、可选消费为代表的新质生产力所在行业权重明显提升,且科创板所占权重显著高于调整前上证180指数。“华安基金称。

提升“软件”差异化竞争能力

不难发现,从规模上看,当前的ETF格局依然以宽基为重,但从数量上看行业主题产品也在持续丰富。上海证券交易所副总经理王红近日在公开讲话中提及,近年来境内ETF行业高速发展,呈现“百舸争流”“千帆竞发”之势,沪深两市每年新推出ETF产品超过百只,目前有多只宽基ETF产品迈入“千亿大军”。

在这一格局下,王红表示,指数化投资发展再上新台阶,市场活力不断激发,表现在四方面:一是ETF交投活跃度再上新台阶,二是ETF市场投资者数量持续增长。截至目前,沪市ETF持有人超过800万户,较2020年底翻了一倍。其中,机构投资者持仓达1.9万亿元,占比超70%。三是ETF头部产品流动性持续提升。今年前三季度,全市场日均成交额超10亿元的产品共计23只,10只宽基ETF流动性居各类型之首,沪深300ETF、上证50ETF等头部产品,成交额进一步提升。四是ETF分红提高投资者获得感。

据王红表示,上交所持续壮大中长期投资力量,多维度助力指数化投资发展,要推动宽基ETF向更优更强迈进,同时也要打造多层次、广覆盖的指数及产品体系,持续深化服务国家战略,着力丰富科创板指数品种,为投资者提供更加多元的观测维度和投资标的,加深与实体经济良性互动。

华夏基金总经理李一梅表示,ETF在中国已经从相对粗放的发展阶段进入到高质量发展阶段,随着ETF市场产品饱和度进一步提升,主要市场参与者产品布局的“硬件”相差并没有那么大,基金公司的差异化可能更多体现在优质产品的数量和特色,以及服务能力的“软件”方面。

针对未来ETF发展趋势,李一梅提出两个设想:

一是ETF的竞争从产品创设延伸至产品运营领域。ETF的竞争已从“有没有”到了“好不好用”的阶段,从重“首发”延伸到了重“持营”。2023年ETF规模的增长多源于存量产品的持续营销,持营贡献度高达85%,而新发规模占比收缩至15%。在这样的背景下,如何联合上下游各类服务机构,将烦琐复杂的ETF运营工作转化为更加高效便捷的服务,为投资者提供更加优质的资产配置体验,成为摆在基金公司面前的一大课题。

二是从单只产品到组合化、策略化的综合解决方案。李一梅表示,ETF过去20年获得了高速发展,但ETF的组合价值却没有得到很好地发挥。未来ETF的焦点不仅仅是单品的“作战”,更重要的是如何推出更好的ETF解决方案,帮助投资者配置好各类ETF,提升使用ETF工具的投资获得感。基金管理人应跳出以单个产品为单位的销售模式,改为以组合或策略为单位的服务模式,打造一个个多“兵种”协同的“合成营”,打造基于不同场景的ETF投资解决方案。

责编:林根校对:廖胜超

百万用户都在看

香港,突传重磅!涉及深圳

刚刚!暴跌超79%,发生了什么?

这国突然宣布:降息!

重大突破!打破垄断,中国首艘!

现身北京!库克,刚刚发声!

]article_adlist--> 违法和不良信息举报电话:0755-83514034邮箱:bwb@stcn.com

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王若云 股票配资靠谱吗

Powered by 联华证券开户_线上股票配资申请_网上配资股票开户 @2013-2022 RSS地图 HTML地图